銀行業務と信託業務を一体的に手掛ける専業信託銀行として、三井住友トラスト・グループの中核を成している三井住友信託銀行。同行は個人のお客さま向け、法人のお客さま向け、資産管理、不動産など、実に幅広い事業を展開しています。近年ではデジタルトランスフォーメーション(DX)に積極的に取り組んでおり、中期経営計画においては「デジタル技術の活用」と「デジタル人材の育成」を大きな柱に掲げています。同行の長尾将宏氏は「『新技術への挑戦』『データサイエンスの高度化と活用拡大』『業務インフラの高度化』『人材のリスキリング』の4つの戦略を掲げて、デジタル戦略を加速させています」と、同行が進めるDXの方向性について説明します。そうした取り組みの1つに、個人のお客さま向けサービスを担う、個人事業におけるAIの活用があります。個人事業のメインターゲットは、相続や遺言信託など次世代に財産・事業を引き継いでいく「高齢層」です。一方、近年はスマホアプリをはじめとしたデジタルチャネルを展開し、これから資産を形成していこうとする「資産形成層」へのアプローチにも注力。ミドルからシニアまで世代別コンサルティングを実施することで、金融のトータルソリューションを提供しています。

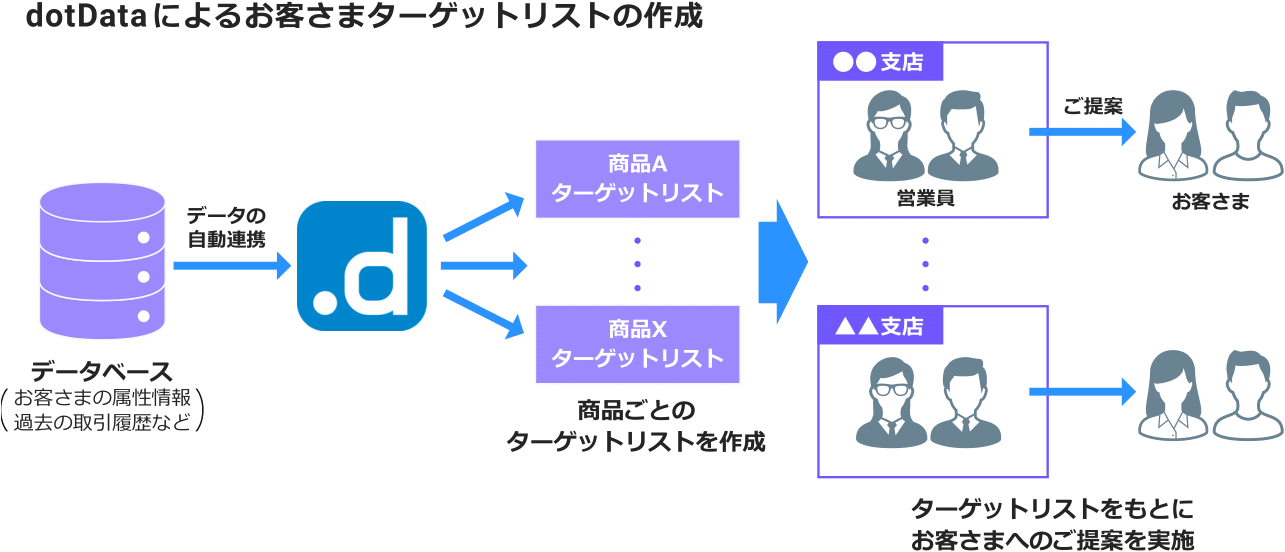

同行の近藤敬佑氏によれば、こうした個人のお客さま向け商品の営業活動を支援するために早くからAIを活用してきたといいます。「どのお客さまに、どういった商品を提案すべきかを営業担当者に示す際、これまでは過去の経験則に基づいて『定期預金の満期を迎えるお客さま』『運用商品をお持ちのお客さま』などを中心に『ターゲットリスト』を作成していました。

しかし、お客さまのニーズや属性が多様化し、その変化のスピードも加速する中で、多様化するお客さまのニーズにより的確にお応えしトータルソリューションを提供するには、ターゲットリストの精度をより高める必要があります。そのための手段の1つがAIの活用です」(近藤氏)